저평가 우량주를 찾는 것은 투자자들에게 매우 중요한 과정입니다. 시장에서는 다양한 이유로 기업이 저평가될 수 있으며, 이를 정확히 분석하고 판단하는 것이 **성공적인 투자**로 이어집니다. 예를 들어, 2000년대 초반 애플(Apple)은 혁신적인 제품을 보유하고 있었음에도 불구하고 저평가된 상태였습니다. 그러나 이후 아이폰 출시와 함께 주가는 폭발적으로 상승하며, 저평가 기업 투자 전략의 성공 사례로 자리 잡았습니다.

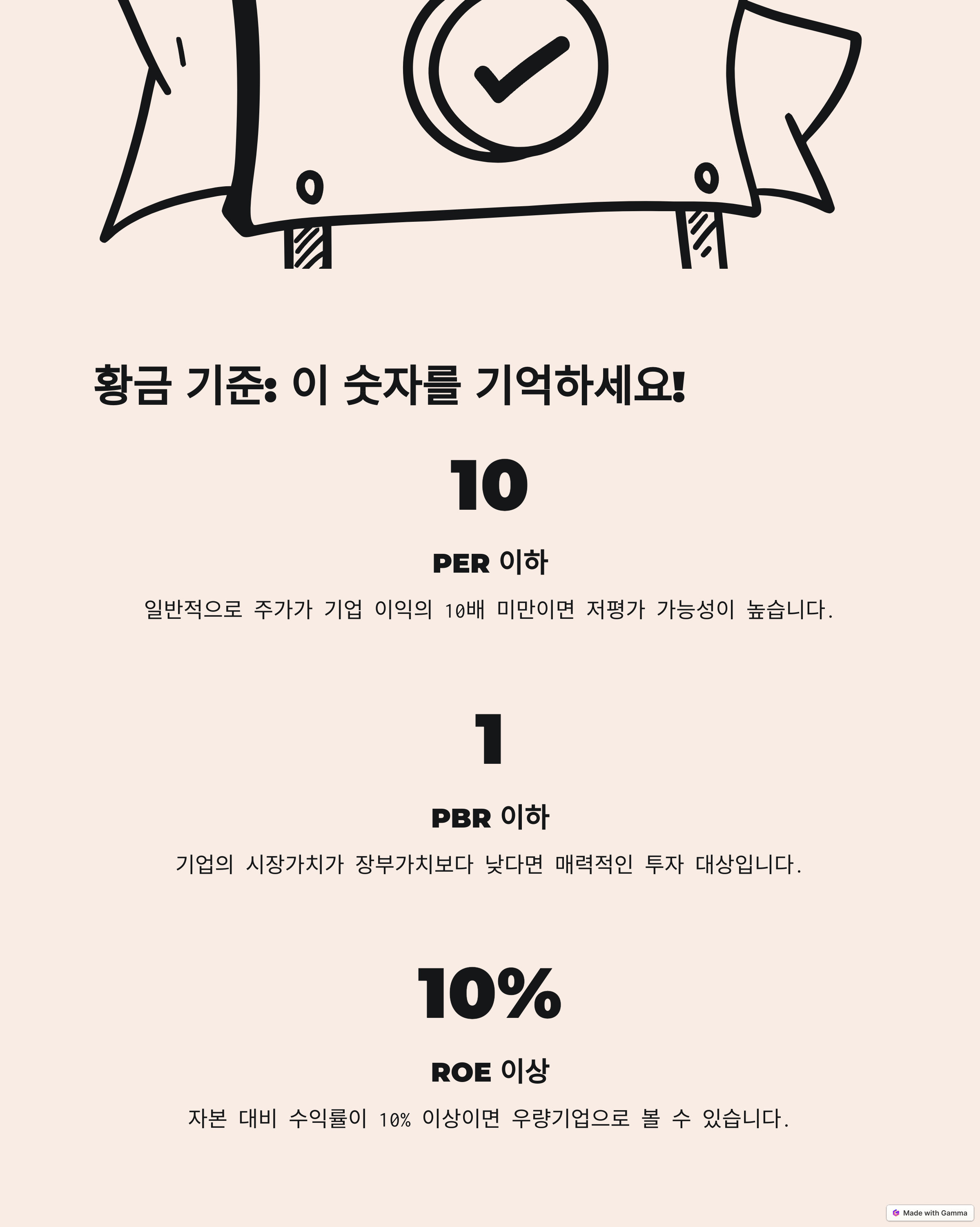

저평가 주식을 찾기 위해 가장 중요한 것은 **기업의 핵심 지표 분석**입니다. 대표적으로 PER(주가수익비율), PBR(주가순자산비율), ROE(자기 자본이익률)이 있으며, PER이 10 이하, PBR이 1 이하, ROE가 10% 이상인 기업은 저평가 우량주일 가능성이 높습니다. 하지만 단순한 숫자 분석만으로는 부족합니다. 반드시 기업의 미래 성장 가능성, 산업 트렌드, 경쟁력을 함께 고려해야 합니다.

가치투자의 대가인 워렌 버핏(Warren Buffett)은 저평가 우량주 투자를 적극적으로 활용한 대표적인 사례입니다. 그가 투자한 기업들은 대부분 재무 건전성이 뛰어나고, 장기적인 성장 가능성이 높은 기업들이었습니다. 따라서 투자자는 단기적인 주가 변동이 아니라, **기업의 본질적 가치를 분석하고 장기적인 안목**으로 접근하는 것이 중요합니다.

| 핵심 지표 | 설명 | 기준 |

|---|---|---|

| PER | 주가 / 주당순이익(EPS) | 10 이하 |

| PBR | 주가 / 주당순자산(BPS) | 1 이하 |

| ROE | 순이익 / 자기자본 | 10% 이상 |

저평가된 우량기업을 찾는 것은 단순한 일이 아닙니다. 하지만 **올바른 투자 지표를 분석하고, 장기적인 성장 가능성을 고려**한다면 충분히 높은 수익을 기대할 수 있습니다. 기업의 본질적 가치를 분석하고, **성급한 투자가 아닌 신중한 접근이 필요함**을 기억하세요.

저평가된 우량주를 찾는 것은 쉬운 일이 아닙니다. 그러나 올바른 투자 전략과 철저한 분석을 통해 가치 있는 기업을 발굴하고 장기적인 수익을 기대할 수 있습니다. 기업의 재무 지표, 산업 동향, 시장 흐름을 종합적으로 분석하고, 단기적인 시장 변동성이 아닌 장기적인 성장 가능성에 집중하는 것이 중요합니다.

📢 여러분의 생각을 들려주세요!

저평가된 우량주를 찾는 여러분의 전략은 무엇인가요? 댓글로 공유해 주세요! 📊 함께 투자 인사이트를 나누어 봅시다.